Share Market Training Chennai - Rupeedesk - K Karthik Raja

K.Karthik Raja - Financial Research Consultant

Stock Market Training for beginners,Technical Analysis on Equity,Commodity,Forex Market,Learn Indian Equity Share Market Share Market Trading Basics: Fundamentals Of Share Market Trading training, Stock Market Basics - Share Market Trading Basics,Share Market Trading Questions/Answers/Faq about Share Market derivatives,rupeedesk,learn and earn share Equity,Commodity and currency market traded in NSE,MCX,NCDEX And MCXSX

Share Market Training Chennai - Rupeedesk - K Karthik Raja

K Karthik Raja - Stock Market Webinar

K Karthik Raja - Stock Market Webinar

K Karthik Raja - Sebi Registered Research Analyst

K Karthik Raja - Sebi Registered Research Analyst

K Karthik Raja BSE Webinar - 28.06.2022

K Karthik Raja BSE Webinar - 28.06.2022

K Karthik Raja

K Karthik Raja

Join our Whatsapp : 9841986753

https://rupeedesk.blogspot.com

https://rupeedesk.in

#niftyoptions #bankniftyoptions #stockoptions #crudeoil #optiontrading #kkarthikrajawebinar #kkarthikrajaSpeech #kkarthikrajaQuotes #kkarthikrajaShareMarkettraining #kkarthikrajaStockMarketTraining #KKarthikRajareports #KKarthikrajasuperasset #superassets #superasset #kkarthikRajaSEBIanalyst #kkarthikrajarupeedesk #rupeedeskkkarthikraja #Rupeedesk #SEBIResearchAnalyst #kkarthikraja #rupeedeskreports #rupeedeskShares #rupeedeskconsultancy #researchanalyst #sharemarkettraining #Rupeedesksebianalyst #rupeedeskadvisory #stockmarkettraining

K Karthik Raja - Sebi Research Analyst

K Karthik Raja - Sebi Research Analyst

https://rupeedesk.blogspot.com

https://rupeedesk.in

#niftyoptions #bankniftyoptions #stockoptions #kkarthikRajaSEBIanalyst #usdinr #usdinroptions #commodityoptions #kkarthikrajarupeedesk #crudeoil #optiontrading #Rupeedesk #SEBIResearchAnalyst #kkarthikraja #rupeedeskreports #rupeedeskShares #rupeedeskconsultancy #researchanalyst #sharemarkettraining #stockmarketindiatips #stockmarkettraining

Niftyoptions,stockoptions,kkarthikrajaSEBIanalyst,usdinr,kkarthikrajarupeedesk,crudeoil,rupeedesk

,SEBIResearchAnalyst ,kkarthikraja ,rupeedeskreports ,rupeedeskShares ,rupeedeskconsultancy ,researchanalyst, kkarthikraja webinar , kkarthikraja Speech , kkarthikraja Quotes , kkarthikraja ShareMarkettraining, kkarthikraja StockMarketTraining, KKarthikRaja reports

K Karthik Raja - Sebi Registered Research Analyst

K Karthik Raja - Sebi Registered Research Analyst

https://rupeedesk.blogspot.com

https://rupeedesk.in

#niftyoptions #bankniftyoptions #stockoptions #kkarthikRajaSEBIanalyst #usdinr #usdinroptions #commodityoptions #kkarthikrajarupeedesk #crudeoil #optiontrading #Rupeedesk #SEBIResearchAnalyst #kkarthikraja #rupeedeskreports #rupeedeskShares #rupeedeskconsultancy #researchanalyst #sharemarkettraining #stockmarketindiatips #stockmarkettraining

Our Education System - K Karthik Raja Kids Financial Literacy

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

How to Avoid the Fake Breakouts - K Karthik Raja Share market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

There Is No Hurry to Trade - K Karthik Raja Share Market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

What To Know Before Trading - K Karthik Raja Share market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

A Fact About Money - K Karthik Raja Share Market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

15 Must Read Books - K Karthik Raja Share market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

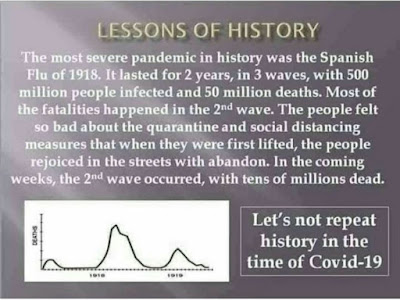

Lessons of History

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

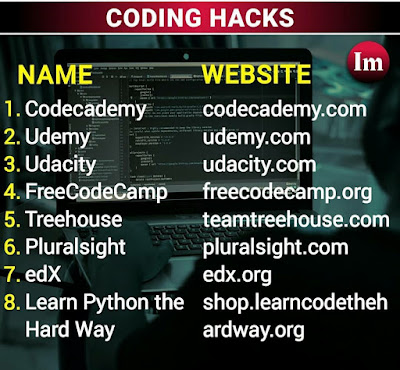

Coding Learning Websites - Tech Hacks

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

Break Something and Fix it - Tech Hacks

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

Best Times to Trade - K Karthik Raja Share Market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

33 Ways To Get More Clients For Your Business - K Karthik Raja Share Market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

3 Tips for Day Trading Volatile Market Conditions - K Karthik Raja Share Market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

Youngest Billionaires in the World - K.Karthik Raja Share Market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

Options Trading Definitions - K.Karthik Raja Share Market Training

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

Maslow's Hierarchy of Needs - K Karthik Raja's Kids Financial Literacy

A Complete Share Market Course

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

.jpg)

.jpg)

.jpg)