பணத்தை எப்போது சேமிக்க வேண்டும்? எப்போது முதலீடு செய்ய வேண்டும்?

தினமும் வீட்டில் இருந்து பணம் சம்பாதியுங்கள்

சென்னையில் குறைந்த கட்டணத்தில் பங்கு சந்தை பயிற்சி

சென்னையில் குறைந்த கட்டணத்தில் பங்கு சந்தை பயிற்சி

இந்தப் பூமி சூரியனைச் சுற்றி வருவதைப் போல், செல்வமும் மக்களைச் சுற்றிச் சுற்றி வருகின்றது. இன்று ஒருவரிடம் இருக்கும் செல்வம், நாளை மற்றொருவருடையதாக மாறி விடும். எனவே பணத்தை உழைத்துச் சம்பாதிக்கும் நாம் அதை மிகக் கவனமாகச் சேமித்து வைக்க வேண்டும். அவ்வாறு இல்லையேல் நாணயமானது நம்மை விட்டுக் கண்டிப்பாக உருண்டோடி விடும்.

பணத்தைச் சேமிப்பது என்றால் நம்முடைய இளம் வயதில், நம்முடைய தாய்மார்கள், தங்களுடைய அஞ்சறைப் பெட்டியில் பதுக்கி வைத்திருந்த சிறு தொகை கண்டிப்பாக நினைவுக்கு வரும். எனினும் அந்தச் சேமிப்பினால் எந்தவிதமான வருவாயும் கிடைக்காது. ஒரு புத்திசாலி தான் சேமிக்கும் பணத்திலிருந்தும் வருவாயை எதிர்பார்க்க வேண்டும்.

ஒற்றுமைகள்

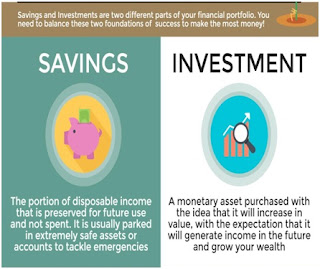

இதற்கு நீங்கள் கண்டிப்பாகப் பணத்தைச் சேமிப்பதற்கும் முதலீடு செய்வதற்கும் இடையே உள்ள ஒற்றுமைகள் மற்றும் வேறுபாடுகளைப் புரிந்துகொள்வது முக்கியம். அவ்வாறு புரிந்து கொண்டு உங்களுடைய பட்ஜெட்டிலும், செல்வத்தைக் கட்டமைக்கும் திட்டத்திலும் இந்த இரண்டையும் நீங்கள் கைக்கொள்வது மிகவும் முக்கியம்.

சேமிப்பு

அடிப்படையில், பணம் சேமிப்பு என்பது ஒரு வழக்கமான அடிப்படையில் ஒரு குறிப்பிட்ட அளவு பணத்தைப் பிற்காலத் தேவைக்காக ஒதுக்கி வைப்பது என நீங்கள் பொருள் கொள்ளலாம். நீங்கள் சம்பாதிப்பதை விடக் குறைவான பணத்தை மாதந்தோறும் செலவழித்து, மீதமுள்ள பணத்தை வங்கியிடம் சேமித்து வையுங்கள். இது உங்களுடைய மாதாந்திர வரவு செலவுத் திட்டத்தின் ஒரு பகுதியாக எப்பொழுதும் இருக்க வேண்டும்.

பணத்தைச் சேமிப்பது நிதிச் சூழல் ரீதியாக மிகவும் வெற்றிகரமான மற்றும் ஒரு முக்கியமான பகுதியாகும்.

முதலீடு என்றால் என்ன?

முதலீடு செய்வது என்பது உங்களுடைய செல்வத்தை ஒரு படி மேலே நகர்த்திச் செல்லும் ஒரு முக்கியமான செயலாகும். நீங்கள் ஒரு குறிப்பிட்ட அளவு பணத்தைச் சேமித்தவுடன், அந்தப் பணத்தை முதலீடு செய்யலாம். முதலீடு என்பது உண்மையில் உங்களுடைய பணத்தை வளர்த்து உங்களுடைய நிதிச் செல்வத்தை அதிகரிக்கும் ஒரு உன்னத வழி. நீங்கள் மாதந்தோறும் சேமித்து வைக்கும் பணத்தை வங்கி சேமிப்புக் கணக்கில் வைத்திருந்தால், உங்களுக்கு மிகக் குறைந்த அளவு வட்டியே கிடைக்கும். எனினும், நீங்கள் சேமித்த அதே நிதியைப் பரஸ்பர நிதிகள் அல்லது பங்குகளில் முதலீடு செய்தால், உங்களுக்கு அதிக வட்டி கிடைக்கும்.

ஒரு குறிப்பிட்ட காலக் கட்டத்தில் நீங்கள் ஒவ்வொரு மாதமும் நீங்கள் முதலீட்டிற்குப் பங்களித்ததைவிட உங்களுடைய முதலீடுகள் மூலம் அதிகமான வருவாய்க் கிடைத்திருக்கும். ஏனெனில் உங்களுடைய நிதியானது உண்மையில் அந்தக் கட்டத்தில் வளரத் தொடங்குகிறது. பங்குச் சந்தைக்குள் நீங்கள் செய்திருக்கும் பணத்தைத் திரும்பப் பெறுவதற்கு எந்த விதமான உத்தரவாதமும் இல்லை. இத்தகைய முதலீடுகள் அபாயகரமானது. எனவே இந்த வகையான முதலீடுகள் உங்களை எதிர்மறையாகப் பாதிக்கலாம்

நான் ஏன் முதலீடு செய்ய வேண்டும்?

நீங்கள் உங்களுடைய செல்வத்தை உருவாக்கத் தொடங்கும் போது, நீங்கள் எதிர் கொள்ளக்கூடிய ஆபத்தைப் பல்வேறு வகைகள் மற்றும் துறைகளில் பகிர வேண்டியது மிகவும் முக்கியம். இதில் பரஸ்பர நிதிகள் என்பது உங்களுடைய ஆபத்தைப் பகிர்ந்தளிக்க உதவும் ஒரு எளிய வழியாகும்.

மியூச்சுவல் ஃபண்டு

நீங்கள் முதலீடு செய்த நிதியானது பல்வேறு பங்குகளின் மீது பரவுகிறது, எனவே ஒரு நிறுவனம் தோல்வியடைந்தாலும், நீங்கள் அனைத்தையும் இழக்க மாட்டீர்கள். நீங்கள் உங்களுடைய பணத்தை ஒன்றுக்கு மேற்பட்ட பரஸ்பர நிதிகளில் முதலீடு செய்ய வேண்டும். உங்களுடைய போர்ட் போலியோவில் இருபது அல்லது முப்பது பரஸ்பர நிதிகள் இருக்க வேண்டிய அவசியமில்லை. எனினும் மூன்று அல்லது நான்கு பரஸ்பர நிதிகள் இருப்பது ஒரு நல்ல தொடக்கமாகும். உங்களுக்குப் பங்குச் சந்தையில் முதலீடு செய்வதில் எந்த விதமான தயக்கமும் இல்லையெனில் நீங்கள் பல்வேறு நிறுவனங்கள் மற்றும் வணிக வகைகளில் உங்களுடைய முதலீடுகளைப் பரவலாக்க வேண்டும் என்பதை உறுதிப்படுத்திக் கொள்ளுங்கள்.

ஆபத்து

சில நேரங்களில் ஒரே விதமான தொழிலை மேற்கொள்ளும் பல்வேறு நிறுவனங்களில் முதலீடு செய்வதும் ஆபத்தாக முடியலாம். எனவே நீங்கள் பங்குச் சந்தையில் முதலீடு செய்யும் முன் இதையும் கவனத்தில் கொள்ள வேண்டியது அவசியம்.

ரியல் எஸ்டேட்

நீங்கள் பிற விஷயங்களில் முதலீடு செய்ய விரும்பினால் உங்களுக்கு ரியல் எஸ்டேட் துறை மிகவும் ஏற்றதாகும். இந்த வகையிலான முதலீடுகள் உங்களுக்கு நல்ல வருவாயைக் தரலாம். ரியல் எஸ்டேட் மீதான முதலீடு மதிப்புக் காலப்போக்கில் அதிகரிக்கிறது. இருப்பினும் உங்கள் கையில் வைத்திருக்கும் பணத்தை மட்டுமே இந்தத் துறையில் முதலீடு செய்திடுங்கள். ரியல் எஸ்டேட் என்பது ஒரு நல்ல நிதானமான முதலீடாக இருக்கலாம், ஆனால் இதிலும் ஆபத்துகள் அதிகம்.

சொத்து மதிப்புகள் அதிகரிக்கலாம் அல்லது குறையலாம். மேலும் இதில் உங்களுக்கான பொறுப்புகளும் அதிகம். நீங்கள் உங்களுடைய சொத்தை வாடகைக்கு விடப்போகின்றீர்களா? அல்லது உங்களுடைய சொத்தை நிர்வகிக்க ஒரு சொத்து நிர்வாக நிறுவனத்தைப் பயன்படுத்துகிறீர்களா? இரண்டாவதைத் தேர்ந்தெடுத்தீர்கள் எனில் உங்களுடைய லாப அளவு குறையலாம்.

எப்போது முதலீட்டை தொடங்க வேண்டும்?

பெரும்பாலான நிதி ஆலோசகர்கள், நீங்கள் உங்களுடைய கடனின் பெரும் பகுதியை செலுத்திய பின்னரே முதலீடை தொடங்கப் பரிந்துரைக்கின்றார்கள். நீங்கள் உங்களுடைய வருவாயை விடக் குறைவாகச் செலவழிக்கும் போது மட்டுமே உங்களுடைய முதலீள்டானது செல்வத்தைச் சேகரிக்கும். எனவே நீங்கள் கடனிலிருந்து எவ்வாறு வெளியேறுவது என்பதில் கவனம் செலுத்துங்கள்.

உங்களுடைய நிகரச் சொத்து மதிப்பு என்பது உங்களுடைய சொத்து மதிப்பிலிருந்து உங்களுடைய கடன்களைக் கழிப்பதன் மூலம் நிர்ணயிக்கப்படுகிறது. நீங்கள் சேமித்து, முதலீடு செய்யும் வேகத்திற்கு இணையாக உங்களுடைய கடனும் அதிகரிக்குமெனில் உங்களுடைய பிரச்சனை ஒரு பொழுதும் தீரப்போவதில்லை. பட்ஜெட் போட்டு வாழத்தொடங்கும் பொழுது உங்களுடைய செலவு, சேமிப்பு மற்றும் முதலீடுகளை மிகவும் திறம்படக் கையாள முடியும்.

கடன் மீதான வட்டி விகிதம்

உங்களுடைய கடன்களுக்கு நீங்கள் செலுத்தும் வட்டி விகிதம் என்பது உங்களுடைய பல்வேறு முதலீடுகளின் மூலம் கிடைக்கும் வருவாயை விட அதிகமாக இருக்கும். உங்களுடைய அவசர நிதியை ஒருபொழுதும் முதலீடு செய்திடாதீர்கள். அதை மிகவும் பத்திரமாக வைத்திருப்பது அவசியம். அதை அணுகுவதற்கு மிகவும் எளிதாக வைத்திருக்க வேண்டும். அவ்வாறு இல்லையெனில் அதன் மூலம் கிடைக்கும் தண்டனை மிகப் பெரியதாக இருக்கும். உங்கள் வங்கியின் சேமிப்புக் கணக்கு அவசரத் தேவைக்கான பணத்தைப் பாதுகாக்கும் மிகச் சிறந்த இடமாகும்.

முதலீடுகளைத் தொடங்க உங்களுக்கு யார் உதவுவார்கள்?

நீங்கள் முதலீடு செய்யத் தயாராக இருக்கின்றீர்கள் மேலும் அதை எப்படித் தொடங்குவது என்று யோசிக்கின்றீர்களா? நிதி ஆலோசகர்களால் உங்களுக்கு முன் உள்ள பல்வேறு வகையான முதலீடுகளை விளக்க முடியும். அவர்கள் உங்களுடைய முதலீடுகள் மூலம் உங்களுக்குக் கிடைக்கும் ஆதாயங்கள் மற்றும் அதனுடன் இணைந்து வரக்கூடிய ஆபத்துகளை விளக்குவார்கள்.

இணையதளத் தரகு தளங்கள்

சென்னையில் குறைந்த கட்டணத்தில் பங்கு சந்தை பயிற்சி

SHARE MARKET TRAINING

Whatapp Number : 91-9094047040 / 91-9841986753

இப்பொழுதே இங்கே பதிவு செய்யுங்கள்சென்னையில் குறைந்த கட்டணத்தில் பங்கு சந்தை பயிற்சி

இந்தப் பூமி சூரியனைச் சுற்றி வருவதைப் போல், செல்வமும் மக்களைச் சுற்றிச் சுற்றி வருகின்றது. இன்று ஒருவரிடம் இருக்கும் செல்வம், நாளை மற்றொருவருடையதாக மாறி விடும். எனவே பணத்தை உழைத்துச் சம்பாதிக்கும் நாம் அதை மிகக் கவனமாகச் சேமித்து வைக்க வேண்டும். அவ்வாறு இல்லையேல் நாணயமானது நம்மை விட்டுக் கண்டிப்பாக உருண்டோடி விடும்.

பணத்தைச் சேமிப்பது என்றால் நம்முடைய இளம் வயதில், நம்முடைய தாய்மார்கள், தங்களுடைய அஞ்சறைப் பெட்டியில் பதுக்கி வைத்திருந்த சிறு தொகை கண்டிப்பாக நினைவுக்கு வரும். எனினும் அந்தச் சேமிப்பினால் எந்தவிதமான வருவாயும் கிடைக்காது. ஒரு புத்திசாலி தான் சேமிக்கும் பணத்திலிருந்தும் வருவாயை எதிர்பார்க்க வேண்டும்.

ஒற்றுமைகள்

இதற்கு நீங்கள் கண்டிப்பாகப் பணத்தைச் சேமிப்பதற்கும் முதலீடு செய்வதற்கும் இடையே உள்ள ஒற்றுமைகள் மற்றும் வேறுபாடுகளைப் புரிந்துகொள்வது முக்கியம். அவ்வாறு புரிந்து கொண்டு உங்களுடைய பட்ஜெட்டிலும், செல்வத்தைக் கட்டமைக்கும் திட்டத்திலும் இந்த இரண்டையும் நீங்கள் கைக்கொள்வது மிகவும் முக்கியம்.

சேமிப்பு

அடிப்படையில், பணம் சேமிப்பு என்பது ஒரு வழக்கமான அடிப்படையில் ஒரு குறிப்பிட்ட அளவு பணத்தைப் பிற்காலத் தேவைக்காக ஒதுக்கி வைப்பது என நீங்கள் பொருள் கொள்ளலாம். நீங்கள் சம்பாதிப்பதை விடக் குறைவான பணத்தை மாதந்தோறும் செலவழித்து, மீதமுள்ள பணத்தை வங்கியிடம் சேமித்து வையுங்கள். இது உங்களுடைய மாதாந்திர வரவு செலவுத் திட்டத்தின் ஒரு பகுதியாக எப்பொழுதும் இருக்க வேண்டும்.

பணத்தைச் சேமிப்பது நிதிச் சூழல் ரீதியாக மிகவும் வெற்றிகரமான மற்றும் ஒரு முக்கியமான பகுதியாகும்.

முதலீடு என்றால் என்ன?

முதலீடு செய்வது என்பது உங்களுடைய செல்வத்தை ஒரு படி மேலே நகர்த்திச் செல்லும் ஒரு முக்கியமான செயலாகும். நீங்கள் ஒரு குறிப்பிட்ட அளவு பணத்தைச் சேமித்தவுடன், அந்தப் பணத்தை முதலீடு செய்யலாம். முதலீடு என்பது உண்மையில் உங்களுடைய பணத்தை வளர்த்து உங்களுடைய நிதிச் செல்வத்தை அதிகரிக்கும் ஒரு உன்னத வழி. நீங்கள் மாதந்தோறும் சேமித்து வைக்கும் பணத்தை வங்கி சேமிப்புக் கணக்கில் வைத்திருந்தால், உங்களுக்கு மிகக் குறைந்த அளவு வட்டியே கிடைக்கும். எனினும், நீங்கள் சேமித்த அதே நிதியைப் பரஸ்பர நிதிகள் அல்லது பங்குகளில் முதலீடு செய்தால், உங்களுக்கு அதிக வட்டி கிடைக்கும்.

ஒரு குறிப்பிட்ட காலக் கட்டத்தில் நீங்கள் ஒவ்வொரு மாதமும் நீங்கள் முதலீட்டிற்குப் பங்களித்ததைவிட உங்களுடைய முதலீடுகள் மூலம் அதிகமான வருவாய்க் கிடைத்திருக்கும். ஏனெனில் உங்களுடைய நிதியானது உண்மையில் அந்தக் கட்டத்தில் வளரத் தொடங்குகிறது. பங்குச் சந்தைக்குள் நீங்கள் செய்திருக்கும் பணத்தைத் திரும்பப் பெறுவதற்கு எந்த விதமான உத்தரவாதமும் இல்லை. இத்தகைய முதலீடுகள் அபாயகரமானது. எனவே இந்த வகையான முதலீடுகள் உங்களை எதிர்மறையாகப் பாதிக்கலாம்

நான் ஏன் முதலீடு செய்ய வேண்டும்?

நீங்கள் உங்களுடைய செல்வத்தை உருவாக்கத் தொடங்கும் போது, நீங்கள் எதிர் கொள்ளக்கூடிய ஆபத்தைப் பல்வேறு வகைகள் மற்றும் துறைகளில் பகிர வேண்டியது மிகவும் முக்கியம். இதில் பரஸ்பர நிதிகள் என்பது உங்களுடைய ஆபத்தைப் பகிர்ந்தளிக்க உதவும் ஒரு எளிய வழியாகும்.

மியூச்சுவல் ஃபண்டு

நீங்கள் முதலீடு செய்த நிதியானது பல்வேறு பங்குகளின் மீது பரவுகிறது, எனவே ஒரு நிறுவனம் தோல்வியடைந்தாலும், நீங்கள் அனைத்தையும் இழக்க மாட்டீர்கள். நீங்கள் உங்களுடைய பணத்தை ஒன்றுக்கு மேற்பட்ட பரஸ்பர நிதிகளில் முதலீடு செய்ய வேண்டும். உங்களுடைய போர்ட் போலியோவில் இருபது அல்லது முப்பது பரஸ்பர நிதிகள் இருக்க வேண்டிய அவசியமில்லை. எனினும் மூன்று அல்லது நான்கு பரஸ்பர நிதிகள் இருப்பது ஒரு நல்ல தொடக்கமாகும். உங்களுக்குப் பங்குச் சந்தையில் முதலீடு செய்வதில் எந்த விதமான தயக்கமும் இல்லையெனில் நீங்கள் பல்வேறு நிறுவனங்கள் மற்றும் வணிக வகைகளில் உங்களுடைய முதலீடுகளைப் பரவலாக்க வேண்டும் என்பதை உறுதிப்படுத்திக் கொள்ளுங்கள்.

ஆபத்து

சில நேரங்களில் ஒரே விதமான தொழிலை மேற்கொள்ளும் பல்வேறு நிறுவனங்களில் முதலீடு செய்வதும் ஆபத்தாக முடியலாம். எனவே நீங்கள் பங்குச் சந்தையில் முதலீடு செய்யும் முன் இதையும் கவனத்தில் கொள்ள வேண்டியது அவசியம்.

ரியல் எஸ்டேட்

நீங்கள் பிற விஷயங்களில் முதலீடு செய்ய விரும்பினால் உங்களுக்கு ரியல் எஸ்டேட் துறை மிகவும் ஏற்றதாகும். இந்த வகையிலான முதலீடுகள் உங்களுக்கு நல்ல வருவாயைக் தரலாம். ரியல் எஸ்டேட் மீதான முதலீடு மதிப்புக் காலப்போக்கில் அதிகரிக்கிறது. இருப்பினும் உங்கள் கையில் வைத்திருக்கும் பணத்தை மட்டுமே இந்தத் துறையில் முதலீடு செய்திடுங்கள். ரியல் எஸ்டேட் என்பது ஒரு நல்ல நிதானமான முதலீடாக இருக்கலாம், ஆனால் இதிலும் ஆபத்துகள் அதிகம்.

சொத்து மதிப்புகள் அதிகரிக்கலாம் அல்லது குறையலாம். மேலும் இதில் உங்களுக்கான பொறுப்புகளும் அதிகம். நீங்கள் உங்களுடைய சொத்தை வாடகைக்கு விடப்போகின்றீர்களா? அல்லது உங்களுடைய சொத்தை நிர்வகிக்க ஒரு சொத்து நிர்வாக நிறுவனத்தைப் பயன்படுத்துகிறீர்களா? இரண்டாவதைத் தேர்ந்தெடுத்தீர்கள் எனில் உங்களுடைய லாப அளவு குறையலாம்.

எப்போது முதலீட்டை தொடங்க வேண்டும்?

பெரும்பாலான நிதி ஆலோசகர்கள், நீங்கள் உங்களுடைய கடனின் பெரும் பகுதியை செலுத்திய பின்னரே முதலீடை தொடங்கப் பரிந்துரைக்கின்றார்கள். நீங்கள் உங்களுடைய வருவாயை விடக் குறைவாகச் செலவழிக்கும் போது மட்டுமே உங்களுடைய முதலீள்டானது செல்வத்தைச் சேகரிக்கும். எனவே நீங்கள் கடனிலிருந்து எவ்வாறு வெளியேறுவது என்பதில் கவனம் செலுத்துங்கள்.

உங்களுடைய நிகரச் சொத்து மதிப்பு என்பது உங்களுடைய சொத்து மதிப்பிலிருந்து உங்களுடைய கடன்களைக் கழிப்பதன் மூலம் நிர்ணயிக்கப்படுகிறது. நீங்கள் சேமித்து, முதலீடு செய்யும் வேகத்திற்கு இணையாக உங்களுடைய கடனும் அதிகரிக்குமெனில் உங்களுடைய பிரச்சனை ஒரு பொழுதும் தீரப்போவதில்லை. பட்ஜெட் போட்டு வாழத்தொடங்கும் பொழுது உங்களுடைய செலவு, சேமிப்பு மற்றும் முதலீடுகளை மிகவும் திறம்படக் கையாள முடியும்.

கடன் மீதான வட்டி விகிதம்

உங்களுடைய கடன்களுக்கு நீங்கள் செலுத்தும் வட்டி விகிதம் என்பது உங்களுடைய பல்வேறு முதலீடுகளின் மூலம் கிடைக்கும் வருவாயை விட அதிகமாக இருக்கும். உங்களுடைய அவசர நிதியை ஒருபொழுதும் முதலீடு செய்திடாதீர்கள். அதை மிகவும் பத்திரமாக வைத்திருப்பது அவசியம். அதை அணுகுவதற்கு மிகவும் எளிதாக வைத்திருக்க வேண்டும். அவ்வாறு இல்லையெனில் அதன் மூலம் கிடைக்கும் தண்டனை மிகப் பெரியதாக இருக்கும். உங்கள் வங்கியின் சேமிப்புக் கணக்கு அவசரத் தேவைக்கான பணத்தைப் பாதுகாக்கும் மிகச் சிறந்த இடமாகும்.

முதலீடுகளைத் தொடங்க உங்களுக்கு யார் உதவுவார்கள்?

நீங்கள் முதலீடு செய்யத் தயாராக இருக்கின்றீர்கள் மேலும் அதை எப்படித் தொடங்குவது என்று யோசிக்கின்றீர்களா? நிதி ஆலோசகர்களால் உங்களுக்கு முன் உள்ள பல்வேறு வகையான முதலீடுகளை விளக்க முடியும். அவர்கள் உங்களுடைய முதலீடுகள் மூலம் உங்களுக்குக் கிடைக்கும் ஆதாயங்கள் மற்றும் அதனுடன் இணைந்து வரக்கூடிய ஆபத்துகளை விளக்குவார்கள்.

இணையதளத் தரகு தளங்கள்

உங்களுக்கு முன் உள்ள மற்றொரு சாத்தியம், ஆன்லைன் தரகு தளங்களாகும். இவற்றில் கட்டணங்கள் மிகவும் குறைவு. இந்தத் தளங்களில் நீங்கள் முதலீடுகளின் பல்வேறு வகைகளைத் தெரிந்து கொண்டு நீங்கள் விரும்பும் வகையில் பணத்தைச் சேமிக்க முடியும். எனினும் முதலீடு என்பது ஒரு நீண்ட காலப் பயணம் என்பதை நினைவில் கொள்வது அவசியம். மேலும் சந்தை சரியாகச் செயல்படாத நேரங்களிலும் நீங்கள் புழங்க தயாராக இருக்க வேண்டும்.